تکنیک Hedge در بازارهای مالی به مجموعهای از استراتژیها و ابزارهای مختلف برای مدیریت ریسک معاملات یا محافظت از ارزش سرمایه اطلاق میشود. هدف اصلی از Hedging کاهش زیانهای احتمالی ناشی از نوسانات بازار است و در صورت اجرای اصولی، میتواند ریسک را مدیریت کرده یا حتی در هر شرایط بازار سودآوری کند.

در ادامه این مقاله از صرافی ارز دیجیتال اکسیر، توضیحات کاملی در مورد مفاهیم کلیدی مرتبط با این تکنیک، روشهای مختلف استفاده از آن، و مثالهای کاربردی در بازار ارزهای دیجیتال ارائه میشود.

مفهوم Hedging و اهمیت آن

Hedging چیست؟

Hedging یک رویکرد برای کاهش ریسک است، نه یک ابزار یا روش مشخص. بسته به نوع بازار، استراتژیها و ترکیب سرمایهگذاران، ساختار و نحوه پیادهسازی Hedging میتواند متفاوت باشد.

اهمیت Hedging در بازارهای مالی

-

مدیریت ریسک: با کاهش زیانهای احتمالی، سرمایهگذار میتواند تصمیمات معاملاتی دقیقتری اتخاذ کند.

-

ثبات سرمایه: Hedging میتواند ارزش دارایی را در برابر نوسانات بازار حفظ کند.

-

سودآوری در شرایط مختلف بازار: حتی در شرایط نزولی بازار، با استفاده از استراتژیهای Hedging میتوان سود کسب کرد.

مفاهیم کلیدی در Hedging چیست؟

برای استفاده صحیح از تکنیک Hedging، لازم است با برخی از مفاهیم کلیدی در بازارهای مالی آشنا شوید:

بازار Spot چیست؟

Spot Market به بازاری گفته می شود که خریدار و فروشنده می توانند در لحظه خرید و فروش، دارایی مورد نظر خود را نیز مبادله نمایند. بعنوان مثال اکسچنج اکسیر یک بازار spot می باشد، چرا که خریدار بیت کوین در همان لحظه که خرید را انجام میدهد بیت کوین را از فروشنده تحویل گرفته و از سوی دیگر فروشنده ریال مورد نظر را از خریدار تحویل می گیرد و به این نحو این معامله بسته می شود.

بازار Future چیست؟

بازار Future، بر خلاف بازار Spot، بر مبنای قراردادهای آتی است. در این بازار، داراییها در زمان سررسید قرارداد مبادله میشوند و تا زمان سررسید قرارداد، دارایی مبادله نخواهد شد.

قراردادهای آتی (Future Contracts)

قراردادهای آتی برای معامله گران این امکان را فراهم می کنند تا بدون تبادل دارایی های واقعی و تنها با خرید و فروش قراردادهای پیشبینی افزایش و یا کاهش قیمت (در آینده)، از این مبادلات درآمد کسب نمایند.

نکته حائز اهمیت در مورد این قراردادها، وجود پارامتر زمان در آنها می باشد، بدین معنی که این قرارداد در زمان سررسید لازم الاجرا بوده و دارایی های مورد معامله می بایست تحویل دو طرف داده شود، که مدیریت این بخش و تضمین مبادلات این قراردادها در یک Future Market صورت می گیرد.

موقعیت Long و Short

-

موقعیت Long: پموقعیت Long به موقعیت خریدی گفته میشود که با پیش بینی افزایش قیمت آن دارایی همراه است. تریدری که پیش بینی بازار گاوی (bullish) دارد معمولا موقعیت Long خود را حفظ می نماید.

-

موقعیت Short: پموقعیت Short به موقعیت فروشی گفته می شود که تریدر به امید آنکه دارایی مورد نظر را درآینده با قیمت کمتری مجددا خرید نماید، دارایی خود را بفروش می رساند و لذا پیش بینی او از بازار آتی یک بازار کاهشی و یا اصطلاحاً خرسی (bearish) می باشد.

اهرم (Leverage)

اهرم ابزاری است که به تریدر امکان میدهد با چند برابر سرمایه اولیه وارد معاملات شود. برای مثال، با سرمایه 100 دلار و Leverage 10، تریدر میتواند معادل 1000 دلار معامله کند.

البته Leverage دارای کاربردهای وسیع تری نیز می باشد که با استفاده از آن، سرمایه گذاران و شرکت ها می توانند به جای روش هایی مانند جذب سرمایه های جدید و یا افزایش سهام خود، در معاملات شرکت نموده و شانس کسب سود خود را افزایش دهند.

نکته بسیار مهم در Leverage این است که این ابزار مانند یک شمشیر دولبه است و به همان نسبت که می تواند باعث افزایش سود گردد می تواند باعث از دست رفتن کل سرمایه نیز گردد.

مرز Liquidation

در معاملات اهرمی، اگر زیان معامله از سرمایه کاربر فراتر رود، دارایی کاربر Liquidate شده و تمام سرمایه از بین میرود.

زمانی که موقعیت های خرید یا فروش معامله گر وارد ضرر شوند بطوری که سرمایه موجود کاربر، قادر به تامین این ضرر نباشد، به اصطلاح کاربر Liquidate می شود، یعنی تمام سرمایه اش از بین می رود. دقت کنید در بسیاری موارد، علت Liquidate شدن کاربر، استفاده از ضرایب Leverage بالا می باشد.

قیمت ورود به بازار (Entry Price)

در معاملات قرارداد های آتی، Entry Price قیمت مورد نظر کاربر برای ورود به معامله می باشد.

روشهای Hedging در بازار ارزهای دیجیتال

ترکیب معاملات Spot و Future

یکی از رایجترین روشهای Hedging، ترکیب معاملات در بازار Spot و Future است:

-

خرید دارایی در بازار Spot و گرفتن موقعیت Short در بازار Future.

-

یا برعکس، فروش دارایی در Spot و گرفتن موقعیت Long در Future.

مثال:

فرض کنید 1 بیتکوین به ارزش 30,000 دلار در بازار Spot خریداری کردهاید. برای حفاظت از این دارایی:

-

موقعیت Short معادل ارزش 1 بیتکوین در بازار Future باز کنید.

-

در صورت کاهش قیمت بیتکوین در Spot، زیان شما در آن بازار با سود در موقعیت Short جبران میشود.

استفاده از قراردادهای Perpetual

قراردادهای Perpetual که بدون سررسید هستند، برای Hedging بسیار مناسباند زیرا انعطاف بیشتری در زمان معامله ارائه میدهند.

ابزارها و پلتفرمهای کاربردی برای Hedging

-

Binance: ارائه معاملات Spot و Future با اهرمهای متنوع.

- Bybit: پلتفرمی کاربرپسند با قابلیت معاملات Perpetual.

-

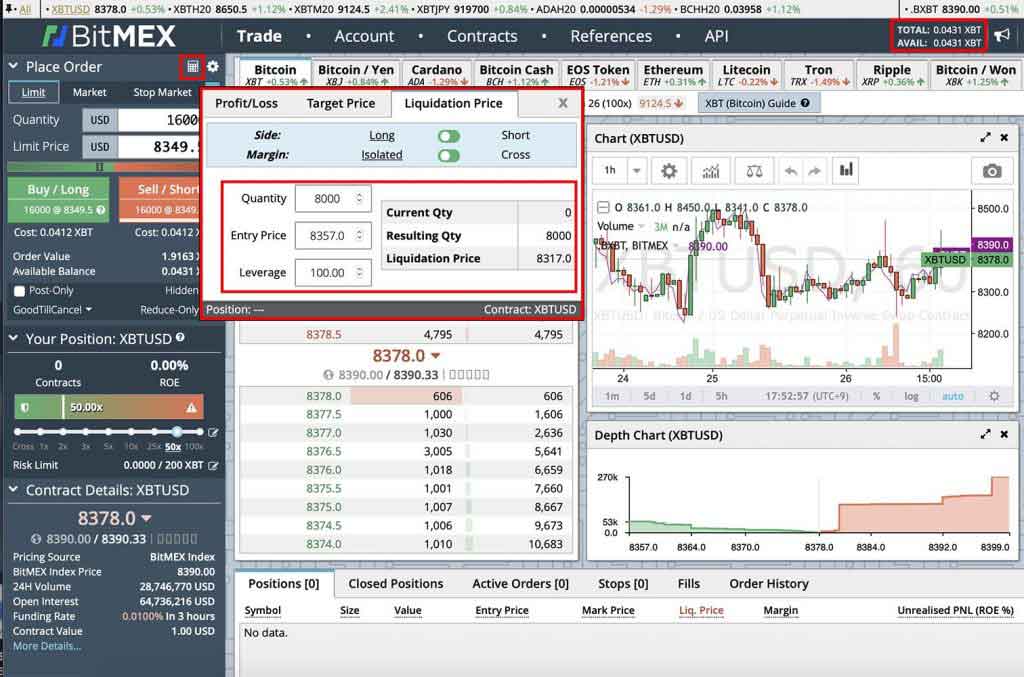

Bitmex: مناسب برای قراردادهای آتی با ابزارهای پیشرفته مدیریت ریسک.

بعنوان مثال در اکسچنج Bitmex شما می توانید پیش از ثبت سفارش، با استفاده از ماشین حساب سفارشات، حد Liquidation Price سفارش خود را مشاهده نمایید، برای مثال با سرمایه اولیه ۰٫۰۴۳۱BTC (حدود ۳۶۰$) و انتخاب ضریب Leverage 100، با قیمت ورودی ۸۳۵۷$ و خرید ۸۰۰۰ قرارداد، حد Liquidation Price شما ۸۶۱۷$ خواهد بود. یعنی در صورتی که قیمت بیت کوین ۴۰$ کاهش یابد، سرمایه شما که حدود ۳۶۰$ بوده، از بین خواهد رفت و به اصطلاح Liquidate خواهید شد.

از طرفی چنانچه قیمت بیت کوین ۴۰$ افزایش یابد، با توجه به ضریب Leverage 100 سفارش، شما حدود ۴۰$ سود نموده اید.

نکته: مثال ذکر شده یک مثال آموزشی بوده و به یاد داشته باشید انتخاب ضریب Leverage 100 در عمل ضریب ریسک بسیاری بالایی دارد که با یک نوسان کوچک بازار ممکن است تمام سرمایه معامله گر از بین برود. بنابراین در انتخاب ضریب Leverage مناسب بسیار دقت نمایید. همچنین اکسچنج های مختلف، مدل کارمزدی و همچنین سیاست liquidate (مرز از بین رفتن کل سرمایه کاربر) متفاوتی دارند که پیشنهاد می شود قبل از ورود به بازارهای خرید و فروش قراردادهای آتی به دقت به این موارد توجه نمایید.

ماشین حساب سفارش

ماشین حساب سفارش در برخی صرافیها مانند Bitmex به شما کمک میکند Liquidation Price را محاسبه کرده و ریسک معامله را مدیریت کنید.

نکات کلیدی در استفاده از Hedging

-

هماهنگی زمانی: معاملات Spot و Future باید همزمان اجرا شوند تا ریسک به درستی مدیریت شود.

-

انتخاب اهرم مناسب: از اهرمهای بسیار بالا پرهیز کنید، زیرا میتواند ریسک Liquidation را افزایش دهد.

-

آشنایی با سیاستهای صرافی: قبل از شروع معاملات، مدل کارمزدها و سیاستهای Liquidation صرافی را بررسی کنید.

-

تمرین با سرمایه کم: ابتدا با سرمایه کوچک شروع کنید تا تجربه کافی در استفاده از این تکنیک کسب کنید.

سخن پایانی

Hedging یک تکنیک کاربردی و موثر برای کاهش ریسک و مدیریت سرمایه در بازارهای مالی است. با ترکیب استراتژیهای متنوع مانند معاملات Spot و Future، میتوانید از نوسانات بازار بهرهبرداری کرده و سرمایه خود را محافظت کنید. موفقیت در استفاده از این تکنیک نیازمند یادگیری، تمرین، و انتخاب ابزارها و پلتفرمهای مناسب است.

۰۳ بهمن ۱۳۹۸

۰۳ بهمن ۱۳۹۸  895

895  ۲ دیدگاه

۲ دیدگاه

عالی بود

سپاس از شما