از الگوی سر و شانه چه می دانید؟ الگوهای کلاسیک سالهاست که توسط تحلیلگران مختلف در بازارهای مالی مورد استفاده قرار می گیرند. این الگوها دارای نقاط قوت و ضعفی هستند اما در هر حال می توان از طریق آنها سود کسب کرد.

پیش از ظهور ارزهای دیجیتال، از الگوهای کلاسیک برای بازار سهام و بورس استفاده می شد. پس از رشد رمز ارزها تحلیل گران متوجه شدند که میشود در تحلیل تکنیکال این الگوها را به کار گرفت و کسب سود کرد.

در این مقاله قصد داریم درباره یکی از الگوهای کلاسیک معروف و پر طرفدار یعنی پترن سر و شانه صحبت کنیم. اگر شما هم به این موضوع علاقه مندید تا انتهای مقاله همراه ما باشید.

الگوهای کلاسیک چند نوع دارند؟

پیش از اینکه به سراغ الگو هد اند شولدرز برویم، باید با مقدماتی در باب الگوهای کلاسیک آشنا شویم. الگوهای کلاسیک از الگوهای متداول و مرسوم تحلیل تکنیکال هستند.

بهلحاظ کارکرد میتوان این الگوها را به دو نوع تقسیم کرد. نوع اول را ادامه دهنده می نامیم. دلیل این نامگذاری این است که چنین الگوهایی نشان از دنباله دار بودن یک روند صعودی یا نزولی می دهند. این الگوها در میانه روند نزولی یا صعودی مشخص خواهند شد. برای نمونه میتوان به الگوی پرچم اشاره کرد که یک الگوی ادامه دهنده است.

در مقابل یک نوع دیگر از الگوهای کلاسیک داریم که آن را بازگشتی می نامیم. این الگوها نشان دهنده بازگشت از یک مسیر صعودی یا نزولی به نقطه مقابل همان مسیر هستند. الگوهای بازگشتی را میتوان پایان یک روند دانست.

الگوی سر و شانه چیست؟

الگوی سر و شانه یا Head and shouldersیکی از الگوهای بازگشتی تحلیل تکنیکال محسوب می شود. مسیر قیمت پس از این الگو تغییر جهت خواهد داد.

یعنی زمانی که روند نزولی باشد و این الگو دیده شود قیمت صعودی خواهد شد و زمانی که صعودی باشد قیمت کاهش پیدا میکند.

این الگو تا حدودی شبیه به سر و شانه یک انسان است. این الگو در درون خود 3 قله مرتفع دارد که بین آنها 2 دره قرار گرفته است. ارتفاع قله وسط باید از دیگر قله ها بیشتر باشد تا بتواند بخش سر را تشکیل دهد.

اجزای تشکیل دهنده الگوی سر و شانه چیست؟

الگوی شانه به طور کلی از 3 بخش اصلی تشکیل شده است.

- سر: همانطور که گفتیم در این الگو باید قله سوم که در وسط قرار دارد از دیگر قله ها بلندتر باشد. این قله در اصطلاح سر نامیده می شود.

- شانه ها: 2 قله دیگر که ارتفاع کمتری نسبت به سر دارند را شانه می نامیم. این دو قله در دو طرف سر قرار گرفته اند و آن را احاطه کرده اند.

- خط گردن: نقطه تلاقی برخورد سر و شانه خطی را تشکیل می دهد که در اصطلاح آن را خط گردن می دانیم. هر چقدر که شیب این خط ملایمتر و نزدیک به صفر باشد، با خط معتبرتری نیز روبرو هستیم.

انواع الگوی سر و شانه در تحلیل تکنیکال

پترن سر و شانه را میتوان به دو نوع اصلی تقسیم بندی کرد. در ادامه این دو نوع را به طور کامل معرفی می کنیم.

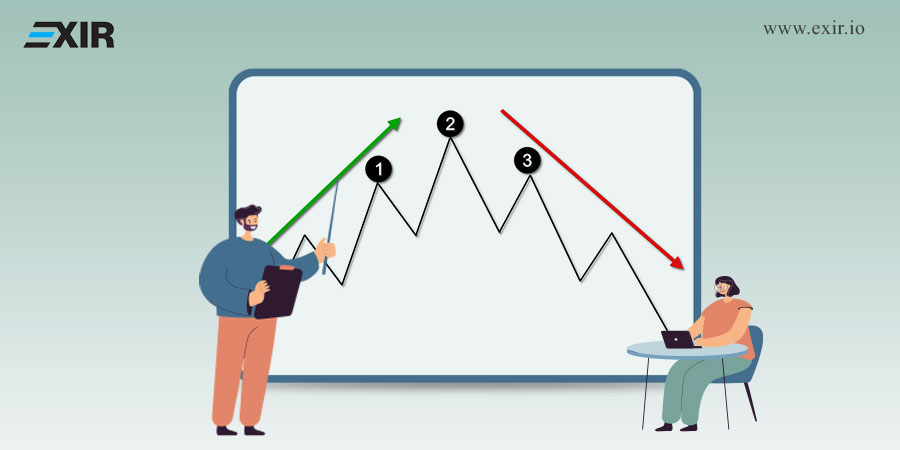

1. الگوی سقف

الگوی سقف شکل مرسوم از الگوی سر و شانه بوده که شباهت بیشتری به خود سر و شانه دارد. این الگو به ما نشان میدهد که باید منتظر افت قیمتی شدیدی باشیم.

در بازارهای دو طرفه میتوان از این الگو نیز سود کسب کرد اما در بازارهای تکبعدی این امکان فراهم نیست.

حد ضرر را میتوانید در این الگو کمی بالاتر از خط گردن قرار دهید و حد سود را نیز حد فاصل گردن تا سر بگیرید که از خط گردن شروع می شود و به اندازه فاصله به سمت پایین حرکت میکند.

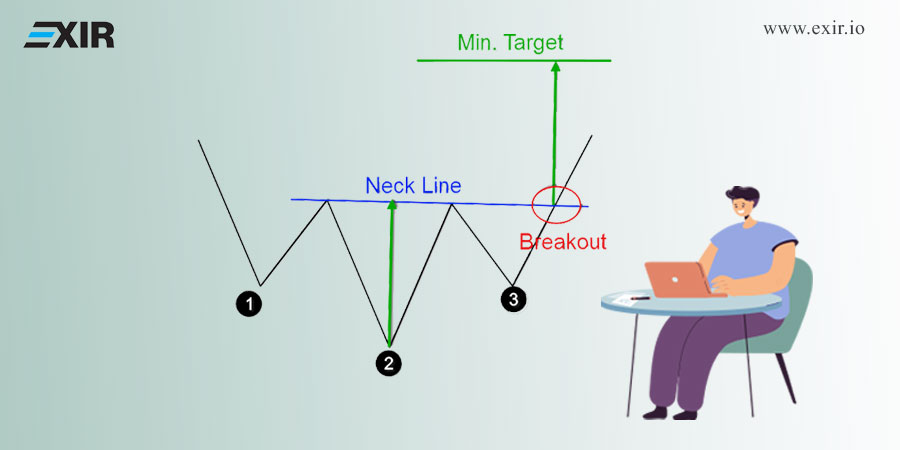

2. الگوی کف

الگوی کف به الگوی معکوس نیز معروف است. این الگو در پایان روند نزولی خودش را نشان میدهد و رسالتش مطلع کردن ما از وضعیت صعودی سهم است.

این الگو برای کسب سود حاصل از رشد بسیار مناسب است. در این الگو که دقیقا عکس ظاهر الگوی سقف را دارد باید به دنبال یک دره عمیق باشیم که حقیقت همان سر در نوع سقفی الگوست.

هنگام بازگشت قیمتی و نزدیک شدن قیمت به خط گردن نقطه ورود خوبی برای کسب سود در الگوی کف است. حد سود و ضرر این الگو را نیز دقیقا نقطه مقابل الگوی سقف بگیرید.

کدام استراتژی برای استفاده از پترن سر و شانه مناسب است؟

بهترین نقطه برای ورود به این الگو زمانی است که قیمت خط گردن را می شکند. برنامه های مدیریت ریسک میتوانند شما را در تعیین نقاط ورود و خروج یاری دهند.

حد ضرر و سود را در بالا توضیح دادیم اما به عنوان یک اشاره باید بگوییم که حد ضرر درست بالای شانه راست قرار گرفته و حد سود نیز در فاصله معکوس حد بین قله سر و خط گردن است.

برای الگوی معکوس نیز تمام این شکل ها را معکوس کنید. برای تخمین هدف قیمتی، میتوانید فاصله الگو را از سمت پایین تا بالا اندازه بگیرید، سپس آن را نقطه تلاقی شکست گردن برای سر و شانه معکوس اضافه کنید.

در نوع نزولی نیز میتوان، ارتفاع پترن را از نقطه شکست گردن کم کرد تا هدف سود مشخص شود.

آیا میتوان به نرم افزار برای تشخیص الگو اعتماد کرد؟

ورود به سهم، تشخیص حد ضرر و هدف سود از مهم ترین اهدافی هستند که الگوی سر و شانه میتواند آنها را تشخیص دهد. نرم افزار به تشخیص سریعتر این الگو کمک خواهد کرد.

بسیاری فکر میکنند که این کمک به منزله اعتماد صد درصدی است درحالی که نمیشود تنها تشخیص نرم افزار را معیار ورود و خروج در معامله قرار داد.

آنها با وجود قدرتی که دارند منبع قابل اتکایی نیستند و همیشه باید توسط یک عامل انسانی مورد تحلیل و ارزیابی قرار بگیرند. این نرم افزارها میتوانند اشتباهات رایجی مرتکب شوند.

برای مثال، میتوانند مجموعه ای از کندل ها را به اشتباه الگو شناسایی کنند و دارایی شما را به خطر بیاندازند.

چنین ریسکی ممکن است باعث شود که شما ضرر سنگینی را متحمل شوید. پس همیشه تحلیل هایتان را به شکل دستی بررسی کنید تا صحت الگوها مشخص شود.

صعودی یا نزولی بودن سر و شانه را چگونه تشخیص دهیم؟

شکستگی عامل اصلی ایجاد پترن سر و شانه است. زمانی که این شکستی را در الگوی خود نبینید نمی توانید نزولی یا صعودی بودنش را تشخیص دهید.

زمانی که شکست از خط گردن به سمت بالا ادامه پیدا کند احتمالا روندی نزولی را طی خواهیم کرد تا زمانی که الگو کامل شود.

معکوس این قضیه نیز صادق است. توجه داشته باشید که زمانی که قیمت به زیر الگو می رود، به این معنی نیست که الگو معکوس شده، بلکه میتواند نشاندهنده ادامه دار بودن روند نزولی باشد.

برای بازگشت قیمت باید در زیر خط گردن شکسته شود و ریزش را ادامه دهد. بنابراین در هر شرایطی صبر کنید تا خط گردن بشکند. با این شرط میتوانید اوضاع را بهتر بسنجید و تحلیل درست تری انجام دهید.

الگوی سر و شانه چقدر قابل اعتماد است؟

تمامی الگوهای تحلیل تکنیکال دارای مشکلاتی هستند. سودی که در این الگو مشخص می شود یک تخمین است و قرار نیست که حتما به آن برسید.

در بسیاری از موارد دیده شده که قیمت خلاف جهت الگو عمل می کند و سودی هم به سرمایه گذار نمی رساند. ویژگی های خاص و مشخصی هستند که اکثر تحلیلگران بر اساس آن اصالت الگو را می سنجند.

برای مثال نگاه به شانه های چپ و راست و تشخیص شیب خط گردن اطلاعات بسیار زیادی درباره الگو به ما می دهد. توجه به چنین جزئیاتی شانس شما را برای کسب سود بیشتر خواهد کرد.

جمع بندی

الگوی Head and shoulders در تحلیل تکنیکال یکی از الگوهای مهم کلاسیک جهت تحلیل است که امروز نیز توسط بسیاری از تحلیلگران مورد استفاده قرار میگیرد.

الگوی سر و شانه جزء الگوهای بازگشتی است. آمدن آن به ما خبر می دهد که اوضاع قرار است تغییر کند و روند فعلی عکس خواهد شد.

در این الگو هر چقدر که شیب گردن کمتر باشد الگو برای ما اعتبار بیشتری دارد. برای تشخیص الگو سر و شانه نباید تنها به نرم افزار اعتماد کرد.

آنها همیشه درست عمل نمی کنند. به علاوه اینکه ممکن است حتی در همه موارد الگو درست از آب درنیاید و قیمت خلاف روند پیش بینی شده عمل کند.

۳۰ آذر ۱۴۰۱

۳۰ آذر ۱۴۰۱  1,030

1,030  بدون دیدگاه

بدون دیدگاه

نظرات کاربران